Laurent Gorgemans, Director Global de Gestión de Inversiones de Nordea Asset Management

¿Pasarán los bancos centrales a una política monetaria más flexible ya en 2024 y qué significa esto para los mercados de renta fija?

Los principales bancos centrales han pasado finalmente a actuar en base a lo que marquen los datos e indicadores, lo cual que significa que ya no sabremos con tanta antelación lo que ocurrirá. Aunque todo apunta que los tipos hayan alcanzado máximos, no se pueden descartar nuevas subidas. Por ahora, sólo se excluyen los recortes de tipos.

Además, los mercados financieros han empezado a contemplar la idea últimamente de unos tipos de interés más altos durante más tiempo, lo que se ha visto reflejado en la subida de los rendimientos a largo plazo y en el hecho de que los rendimientos estadounidenses hayan alcanzado incluso nuevos máximos en 16 años. Naturalmente, no son sólo las perspectivas de los bancos centrales las que guían los rendimientos a largo plazo. Tanto la Fed como el BCE están permitiendo que sus tenencias de bonos disminuyan, mientras que los déficits públicos siguen siendo considerables, lo que significa que los inversores privados necesitan comprar muchos más bonos de lo que ha sido el caso durante mucho tiempo. Las expectativas de crecimiento también han impulsado los rendimientos de los bonos, especialmente porque el riesgo de una recesión en EE.UU. se considera ahora menos probable que antes. Especialmente en esta región, los rendimientos de los bonos pueden permanecer por encima del 4% durante varios años. Mientras tanto, en la zona euro tampoco se prevé una vuelta a los niveles mínimos que prevalecieron durante mucho tiempo.

¿Cómo aprovechan los inversores de renta fija el escenario de alta inflación y qué riesgos se aproximan en 2024?

La inflación general ha seguido disminuyendo considerablemente en casi todos los países occidentales. Esto se ha debido principalmente al descenso de los precios de la energía y a la estabilización de los precios de los alimentos. Al mismo tiempo, la caída de la inflación subyacente ha sido mucho más gradual y sigue estando claramente por encima de los objetivos de los bancos centrales de muchos países.

De cara al futuro, esperamos que la inflación general siga bajando. La energía sigue siendo el principal factor que explica el descenso. Según nuestras previsiones en torno a la curva futura del petróleo y no consideramos que el precio del petróleo contribuya significativamente a las cifras de inflación a corto plazo. Aunque sí existen ciertas limitaciones por el lado de la oferta que puedan causar presiones al alza sobre el crudo, esperamos que la debilidad de las perspectivas mundiales equilibre la situación. Además, la volatilidad de los precios del gas natural no ha aumentado con el invierno a la vuelta de la esquina y las reservas de gas en Europa siguen llenas. Adicionalmente, las previsiones meteorológicas dicen esperar un invierno suave, lo que sería favorable para unas expectativas de precios de la energía más bien estables.

Otro factor que limita la inflación es la débil demanda mundial, que junto con la estabilidad de los precios de la energía, ha supuesto que las presiones sobre los precios de producción se hayan mantenido moderadas. Así pues, es probable que la inflación se mantenga estable en los próximos trimestres para los precios de los bienes.

En cuanto al mercado laboral y el aumento de salarios, serán claramente un factor importante que impulsará la inflación en el futuro. Mientras que el mercado laboral estadounidense sólo muestra signos bastante moderados de enfriamiento, en muchos países de la eurozona se han negociado acuerdos salariales con incrementos históricamente elevados que abarcarán al menos todo el año 2024. Todo apunta a que los salarios serán los que impulsen significativamente la inflación, especialmente la de los precios de los servicios. Sin embargo, como esperamos que la demanda siga siendo débil, también suponemos que no todas las empresas podrán traspasar el aumento de los costes salariales en sus precios finales. Esperamos que también se reinvierta el reciente aumento de los márgenes de beneficio de las empresas, lo que permitiría la inflación volver a los objetivos de los bancos centrales a pesar de los fuertes aumentos salariales.

El PIB de la zona euro se ha mantenido casi constante durante el último año. A pesar de los retos que el endurecimiento de la política monetaria está planteando a la industria manufacturera y a las ventas al por menor, el mercado laboral ha seguido fuerte hasta ahora, con un aumento en el sector servicios. Sin embargo, los PIB más recientes indican que el crecimiento está perdiendo impulso también en el sector servicios, lo que podría abrir la puerta a menores aumentos salariales y a una inflación más baja. Igualmente, ese proceso será lento debido al sistema centralizado de negociación salarial y requerirá paciencia por parte del BCE para no endurecer demasiado la política monetaria al hacer frente a una inflación demasiado elevada.

¿Qué consejos da a los inversores en renta fija para que se preparen para los posibles cambios en los mercados en 2024?

El aumento de la inflación en 2022 ha sacudido la espina dorsal de las valoraciones de los mercados, quemando los dedos a los inversores en renta fija y llevando al Banco Central Europeo (BCE) a ejecutar la subida de tipos de interés más rápida registrada desde la adopción de la moneda euro.

Tras la fuerte caída del año pasado y los signos de desaceleración de la inflación en todos los países, las expectativas del mercado anticipan ahora una estabilización de los tipos de interés en los próximos meses, con el BCE cerca del final de su ciclo de subidas. Sin embargo, los tipos podrían estancarse durante un tiempo, con los depósitos y los activos de alta calidad rindiendo entre el 3% y el 4%.

Esto abona el terreno para el momento idóneo de los mercados de crédito: los bonos corporativos ofrecen un rendimiento récord en todas las categorías de calificación, un aliado bienvenido para superar una inflación aún elevada que amenaza los rendimientos reales. No obstante, los tipos de interés elevados podrían lastrar el tejido económico general, desencadenando una recesión en el viejo continente en los próximos trimestres.

La coyuntura actual exige, por tanto, soluciones de inversión capaces de ofrecer un nivel atractivo de rendimiento superior al 3-4% y, al mismo tiempo, estar bien equipadas para sortear una posible desaceleración económica o un deterioro de la confianza en el crédito.

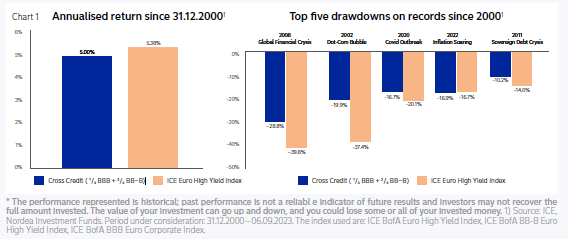

Esto es precisamente lo que pueden ofrecer las categorías de grado de inversión en el rango medio (BBB, BB, B) en relación con el universo crediticio más amplio. Con sus bonos dispersos en torno a la frontera entre los segmentos de grado de inversión y high yield, el espacio de Cross Credit se está volviendo cada vez más atractivo, ya que combina diferentes duraciones y riesgo de diferenciales para ofrecer un perfil de riesgo equilibrado pero con una rentabilidad atractiva.

También se trata de un universo de inversión en el que la dispersión ha aumentado enormemente recientemente, entre otras cosas debido al elevado número de cambios de calificación en los últimos años. En nuestra opinión, un enfoque activo en una clase de activos bien posicionada tiene lo necesario para ser una propuesta de inversión convincente en la fase actual para ofrecer rentabilidades ajustadas al riesgo atractivas.